วิธีการเล่นสล็อตออนไลน์ที่ถูก ควรเป็นแบบไหน?

วิธีการเล่นสล็อตออนไลน์ที่ถูก ควรเป็นแบบไหน?

ในวันนี้ พวกเราได้ผูกรวมแนวทางพื้นฐานหรือเรียกอีกอย่างว่าแนวทางคิดของเหล่าเซียน สล็อต สำหรับในการที่จะเล่นสล็อตออนไลน์มาให้ทุกคนได้รู้และทำความเข้าใจกันแบบจุกๆกันไปเลยค่ะ ภายหลังอ่านบทความนี้จบแล้ว ทุกท่านจะราวกับได้เปิดโลกใหม่ของการเล่นสล็อตออนไลน์ไปชั่วกัลปวสานกันอย่างยิ่งจริงๆ มาดูกันดีกว่าว่า จะมีอะไรกันบ้าง!?

• การเล่นสล็อตออนไลน์ทุกท่านจะต้อง “ใจเย็นเข้าไว้” เนื่องจากว่าอย่างไรก็ดี สล็อตก็คือการวางเดิมพัน หรือเรียกให้เกิดความงดงามๆหน่อยว่าการลงทุนนั่นแหละจ้า และการลงทุนมีการเสี่ยง มีความผันแปรที่ค่อนข้างสูง ด้วยเหตุนั้น แม้จะเล่นแล้ว ก็ต้องมีความใจเย็นๆดูเชิงดูจังหวะของแต่ละเกมแต่ละค่ายกันซักหน่อยด้วยน้า อย่าใจร้อน

• การเล่นสล็อตออนไลน์ทุกท่านจะต้อง “ใจเย็นเข้าไว้” เนื่องจากว่าอย่างไรก็ดี สล็อตก็คือการวางเดิมพัน หรือเรียกให้เกิดความงดงามๆหน่อยว่าการลงทุนนั่นแหละจ้า และการลงทุนมีการเสี่ยง มีความผันแปรที่ค่อนข้างสูง ด้วยเหตุนั้น แม้จะเล่นแล้ว ก็ต้องมีความใจเย็นๆดูเชิงดูจังหวะของแต่ละเกมแต่ละค่ายกันซักหน่อยด้วยน้า อย่าใจร้อน

• เพื่อความปลอดภัย ทุกท่านควรที่จะเลือกเล่นกับค่ายหรือเว็บเกมสล็อตเว็บตรง ป้อมปราการใจได้แล้วว่า เว็บไซต์แห่งนี้ค่ายนี้ ไม่มีการคดโกงหรือการล็อกผล เป็น สล็อตเว็บไซต์ตรง จริงๆ(สักครู่พวกเราจะมาสอนวิธีสำหรับดูสล็อตเว็บไซต์ตรงอีกที) ถ้าเกิดจะเลือกเล่นค่ายใดค่ายหนึ่ง แอดก็ขอชี้แนะ สล็อต168 ไปเลย ยอดเยี่ยมในค่ายสล็อที่เปิดมาอย่างช้านาน มาตรฐานสากลโลก ได้รับการยอมรับจากทั่วโลก ไม่มีอันตรายแน่นอนจ้า

• ควรจะกำหนดจุดมุ่งหมายที่ต้องการเอาไว้ให้มั่นคง อย่าโลภมากจนเกินไป เนื่องจากว่าลาภบางครั้งอาจจะหายแล้วหลังจากนั้นก็ไม่ต้องอะไรเลยได้น้า ยกตัวอย่างเช่น วันนี้ เราจะเล่นซัก 500 บาท กะให้ได้ซัก 2000 บาท ก็จะถอนแล้ว เพียงพอทุกท่านเล่นได้ตามเป้าแล้วก็ควรจะหยุด ไหมงั้นก็ ถอนเป้าของท่านออกมาก่อน แล้วเอาเศษไปเล่นต่อนั่นเองแรง แล้วค่อยว่ากันใหม่คราวหลัง

• เว้นเสียแต่ตั้งความมุ่งหมายแล้ว ก็จำเป็นจะตั้งงบเอาไว้ด้วย ไม่เช่นนั้นบางทีก็อาจจะหมดตัวในวันเดียวได้เช่นกันน้า ดังเช่นว่า ตั้งไว้เลยว่า วันนี้ จะเล่นยังไงก็ได้ แม้กระนั้นห้ามเกินหรือห้ามเสียเกินแค่นั้นเท่านี้ เพื่อเป็นการเซฟเงินลงทุนของทุกท่านเอาไว้ให้ได้มากที่สุด ถ้าหากเสียเยอะๆในวันเดียว บางทีอาจจะเสียกำลังใจจนเลิกเล่นไปเลยก็ได้ คนไหนจะทราบ อีกวันทุกคนบางทีอาจจะแจ็คพอตแตก max สล็อต win ขึ้นมาก็ได้ ด้วยเหตุนั้น เล่นอย่างมีสติสัมปชัญญะด้วยน้า

แนวทางสำหรับในการดูว่าเว็บไหนเป็นเว็บไซต์ตรง เว็บไหนเป็นเว็บไซต์ไม่มีอารยธรรม มาดูกันเลยนะ

บอกได้เลยว่า วิธีในการดูเว็บตรงเว็บรุนแรง มองได้จากที่นี่เลย หากเว็บไซต์ไหนไม่มีอย่างใดอย่างหนึ่งตามที่เรากำลังจะบอกต่อไปนี้ ให้ทุกท่านสามารถตีตราได้เลยว่า โน่นเป็นเว็บเอเย่นต์อย่างแน่นอน ด้วยเหตุว่าการที่จะได้เป็นเว็บไซต์ตรงนั้น จะต้องมีความเป็นมาตรฐานเดียวกันทั่วโลก เว็บตรงจะผ่านการคัดกรองจากต่างแดน โดยมีคุณลักษณะดังต่อไปนี้

1. ความปลอดภัยของผู้ใช้งานทุกท่านเป็นสิ่งที่สำคัญที่สุด ยิ่งเป็นในประเทศไทย ที่วงการสล็อตออนไลน์ยังไม่ได้รรับการยอมรับอย่างแม่นยำตามกฎหมายแล้ว ยิ่งจะต้องดูแลความปลอดภัยอย่างดีที่สุด ไม่ว่าจะเป็น ความปลอดภัยของข้อมูลส่วนตัวของลูกค้าทุกท่าน ข้อมูลบัญชีธนาคารแล้วก็กระบวนการทำธุรกรรมต่างๆจำเป็นต้องถูกเก็บเป็นความลับสูงสุด หมายเลขโทรศัพท์ยิ่งจำต้องปิดให้มิด เพราะว่ามีขั้นตอนที่เรียกว่าแก๊งคอลเซ็นเตอร์ ที่รอมาแฮ็กเบอร์โทรศัพท์ไปโทรป่วนปั่นอยู่เป็นประจำในทุกประเทศในในเวลานี้

2. ระบบรักษาความปลอดภัยที่พิเศษและก็ถูกแยกออกมาจากข้อมูล มันก็คือระบบความปลอดภัยของการเล่นเกมสล็อตออนไลน์ การจะเป็นเว็บไซต์ตรงได้ ระบบเกมจะต้องตามมาตรฐานเท่านั้น จะต้องมีการยืนยันที่แน่นอนว่า จะไม่มีการฉ้อฉล รวมทั้งให้ระบบ AI เป็นตัวดูแลระบบสุ่มต่างๆของเกมทั้งหมดทั้งปวง เพื่อให้ลูกค้าทุกคนมั่นอกมั่นใจได้ว่า นี่คือการสุ่มจริงๆไม่มีการปรับเรทอัตราแพ้ขนะอะไรก็ตามทั้งมวล ทุกอย่างเป็นดวงล้วนๆจ้า

3. ลูกค้าทุกคนต้องสามารถตรวจสอบ License และ Certificate ของเว็บนั้นๆได้ เพื่อเป็นการการันตีเลขตัวตนของเว็บตรง และรับรองว่า License ของค่ายเกมที่เว็บนั้นๆถืออยู่ เป็นของจริง ไม่ให้เฟคขึ้นมานั่นเองจ้า

4. มีการบริการที่ถูกต้อง ลื่นไหล แก้ปัญหาได้ แอดมินบริการอย่างดีเยี่ยม และก็ผ่านการฝึกอบรมจากคาสิโนสดมาโดยตรง เพื่อให้บริการลูกค้าทุกคนอย่างมือโปรแล้วก็ยอดเยี่ยม เพื่อมอบประสบการณ์การเล่นสล็อตออนไลน์ที่เหมาะสมที่สุดให้กับทุกคนอย่างแท้จริง

ค่ายเกม สล็อต168 เป็นค่ายเกมแบบไหน มาจากไหน ทำไมถึงดัง?

ค่ายเกม สล็อต168 เป็นค่ายสล็อตออนไลน์ที่เปิดให้บริการมาอย่างเป็นเวลายาวนานกว่า 15 ปี มีจุดกำเนิดมาจากมาเก๊า ในคาสิโนสดมีชื่อแห่งหนึ่ง จนกระทั่งในช่วงเวลานี้มีการเปลี่ยนแปลงระบบเข้ามาอยู่ในออนไลน์ทั้งสิ้นแล้ว แต่การบริการแล้วก็ชุดบุคลากรยังคงเป็นอย่างเดิมทั้งหมดทั้งปวง เพื่อตอบสนองความจำเป็นของลูกค้าทุกกลุ่มเป้าหมายได้อย่างเห็นได้ชัด โดยความสามารถเบื้องต้นของค่ายนี้ ที่ทำให้แฟนคลับของค่าย สล็อต ของพวกเราติดแน่นคร่าวๆนั่นก็คือ

• เป็นค่ายที่ขึ้นชื่อว่าเป็น สล็อต168เว็บตรง ที่เหมาะสมที่สุดในทวีปเอเชีย ด้วยระบบที่ลื่นไหล เสถียรที่สุด

• ระบบเกมมีความชอบธรรมรวมทั้งให้ความยุติธรรมกับลูกค้าทุกท่านอย่างมากที่สุด

• ความปลอดภัยแน่นหนา ไม่มีผู้ใดสามารถมาโกงมาแฮ็ก มาใช้โปรแกรมทุจริตกับเราได้แน่นอน

• มีการอัพเดทที่ไวที่สุด เร็วทันใจและก็มาพร้อมกับคุณภาพคับแก้วอย่างแน่แท้

• เว็บของเราขึ้นชื่อในเรื่องของระบบฝากถอนออโต้ ที่ได้รับการยินยอมรับว่า มีการจัดการที่ไวที่สุดในโลก

สล็อต999 สล็อตเว็บตรง m.hengjing168.win 4 August 23 Geraldine คาสิโนออนไลน์ สล็อต168เว็บไหนดี Top 31

ขอขอบคุณมากที่มา สล็อต

https://bit.ly/hengjing168-win

https://rebrand.ly/hengjing168-win

สล็อตแตกง่าย 918kiss 918vip.co 28 พฤศจิกายน 22 Elizabet casino สล็อต918kissที่ฮิตที่สุด Top 12

สล็อตแตกง่าย 918kiss 918vip.co 28 พฤศจิกายน 22 Elizabet casino สล็อต918kissที่ฮิตที่สุด Top 12 สวัสดีขอรับชาว

สวัสดีขอรับชาว

4 เคล็ดลับพาเฮงจริง! สล็อตคาสิโน

4 เคล็ดลับพาเฮงจริง! สล็อตคาสิโน สวัสดีขอรับชาว m.hengjing168.win 168สล็อต ทุกท่าน ขณะนี้เป็นไงบ้างขอรับ? ผมบอกเลยว่า ตอนนี้เว้นเสียแต่เรื่องสล็อตออนไลน์ที่ผมพอใจเป็นพิเศษอยู่แล้ว ผมกำลังสนใจเรื่องของสภาพอากาศครับ หนาวมากมาย! ในขณะที่ผมเขียนบทความนี้อยู่ เชื่อไหมครับผมว่าผมสวมเสื้อตั้ง 2 ตัวเลยจ้ะครับ แล้วนี่ม.ค.นะครับ! นอกเหนือจากอากาศผันแปรแล้ว ฝุ่นก็เยอะแยะด้วย ทุกคนก็ดูแลสุขภาพกันด้วยนะครับ นอนเล่น 168สล็อต กันชิวๆอยู่บ้านดีมากกว่าออกไปภายนอกบ้านครับเวลานี้ ฮ่า… ทางเข้าสล็อต168

สวัสดีขอรับชาว m.hengjing168.win 168สล็อต ทุกท่าน ขณะนี้เป็นไงบ้างขอรับ? ผมบอกเลยว่า ตอนนี้เว้นเสียแต่เรื่องสล็อตออนไลน์ที่ผมพอใจเป็นพิเศษอยู่แล้ว ผมกำลังสนใจเรื่องของสภาพอากาศครับ หนาวมากมาย! ในขณะที่ผมเขียนบทความนี้อยู่ เชื่อไหมครับผมว่าผมสวมเสื้อตั้ง 2 ตัวเลยจ้ะครับ แล้วนี่ม.ค.นะครับ! นอกเหนือจากอากาศผันแปรแล้ว ฝุ่นก็เยอะแยะด้วย ทุกคนก็ดูแลสุขภาพกันด้วยนะครับ นอนเล่น 168สล็อต กันชิวๆอยู่บ้านดีมากกว่าออกไปภายนอกบ้านครับเวลานี้ ฮ่า… ทางเข้าสล็อต168.png) 1. เลือกเว็บสล็อตออนไลน์ที่เป็นสล็อตเว็บตรงแค่นั้น สล็อต168

1. เลือกเว็บสล็อตออนไลน์ที่เป็นสล็อตเว็บตรงแค่นั้น สล็อต168

Punpro สล็อต โบนัสแตกง่ายอย่างยิ่ง ทุนต่ำ ร่ำรวยไม่ยากกับ Punpro777

Punpro สล็อต โบนัสแตกง่ายอย่างยิ่ง ทุนต่ำ ร่ำรวยไม่ยากกับ Punpro777 โบนัสแตกง่ายอย่างยิ่ง ที่ได้รับความนิยม ช่วยคุณได้จริง

โบนัสแตกง่ายอย่างยิ่ง ที่ได้รับความนิยม ช่วยคุณได้จริง

การเล่นสล็อตออนไลน์บางทีอาจเป็นประสบการณ์ที่สนุกและน่าระทึกใจ แม้กระนั้นการชนะอาจเกิดเรื่องที่ท้าทายนิดหน่อย อย่างไรก็ตาม มีเทคนิคและก็วิธีการอะไรบางอย่างที่คุณสามารถใช้เพื่อเพิ่มจังหวะสำหรับในการชนะบนแพลตฟอร์ม Slotxo ของพวกเรา เพราะอะไรรวมทั้งอย่างไรบ้าง ไปดูกัน!

การเล่นสล็อตออนไลน์บางทีอาจเป็นประสบการณ์ที่สนุกและน่าระทึกใจ แม้กระนั้นการชนะอาจเกิดเรื่องที่ท้าทายนิดหน่อย อย่างไรก็ตาม มีเทคนิคและก็วิธีการอะไรบางอย่างที่คุณสามารถใช้เพื่อเพิ่มจังหวะสำหรับในการชนะบนแพลตฟอร์ม Slotxo ของพวกเรา เพราะอะไรรวมทั้งอย่างไรบ้าง ไปดูกัน! สล็อตxoทั้งหมด สล็อต24 M.slotxo24hr.co 10 ก.พ. 23 Koby เว็บสล็อตตรงไม่ผ่านเอเย่นต์ สล็อต24สล็อตออนไลน์เว็บไหนดี Top 78

สล็อตxoทั้งหมด สล็อต24 M.slotxo24hr.co 10 ก.พ. 23 Koby เว็บสล็อตตรงไม่ผ่านเอเย่นต์ สล็อต24สล็อตออนไลน์เว็บไหนดี Top 78

การตลาด online บาคาร่า sexybaccarat168 หลักๆที่นิยมทำกัน ก็คือ เฟส Ads,

การตลาด online บาคาร่า sexybaccarat168 หลักๆที่นิยมทำกัน ก็คือ เฟส Ads,

QR Code ดีมากยิ่งกว่า URL

QR Code ดีมากยิ่งกว่า URL  https://rebrand.ly/qrcode-in-th

https://rebrand.ly/qrcode-in-th

โบนัสแตกง่ายสุดๆ ยอดฮิต ช่วยคุณได้จริง

โบนัสแตกง่ายสุดๆ ยอดฮิต ช่วยคุณได้จริง เว็บแห่งนี้แหละของจริง ช่วยได้เยอะแยะเลย

เว็บแห่งนี้แหละของจริง ช่วยได้เยอะแยะเลย ขอขอบพระคุณเว็บ

ขอขอบพระคุณเว็บ  ดูหนังใหม่ ดูหนัง 2566 ดูหนังออนไลน์ 2023 หนังออนไลน์ 2566 ฟรี! ได้แล้วตรงนี้ movieskub ยอดเยี่ยมเว็บไซต์ดูหนังออนไลน์เปิดใหม่ ที่ดูได้ทุกเพศทุกวัย ดูตอนไหนก็สนุก ไม่มีกระตุก เสียงดี คุณภาพหนังโรง ดูหนังใหม่ ดูหนังผ่านเน็ต 2023 หนังออนไลน์ 2566 คมชัด ภาพ HD หนังใหม่ หนังมาแรง หนังสนุก หนังภาคต่อ หนังซับไทย พากษ์ไทย มีให้ทุกคนได้เลือกดูกันอย่างเมามันส์ ทุกที่ทุกเวลา ต้องการมองตอนไหนก็จัดไปเลยจ๊ะ ดูหนังใหม่ ดูหนังผ่านอินเตอร์เน็ต 2023 หนังออนไลน์ 2566 movieskub จัดให้แบบจุกๆด้วยระบบการดูหนังที่ใหม่ล่าสุด ส่งตรงจากอเมริกา บริษัทคู่แข่งขัน Netflix เลยคะจะบอกให้ แต่ว่าที่ต่างคือ คุณภาพและ ดูหนังใหม่ ดูหนังผ่านเน็ต 2023 หนังออนไลน์ 2566 กับเรา movieskub มองฟรี 24 ชั่วโมง!

ดูหนังใหม่ ดูหนัง 2566 ดูหนังออนไลน์ 2023 หนังออนไลน์ 2566 ฟรี! ได้แล้วตรงนี้ movieskub ยอดเยี่ยมเว็บไซต์ดูหนังออนไลน์เปิดใหม่ ที่ดูได้ทุกเพศทุกวัย ดูตอนไหนก็สนุก ไม่มีกระตุก เสียงดี คุณภาพหนังโรง ดูหนังใหม่ ดูหนังผ่านเน็ต 2023 หนังออนไลน์ 2566 คมชัด ภาพ HD หนังใหม่ หนังมาแรง หนังสนุก หนังภาคต่อ หนังซับไทย พากษ์ไทย มีให้ทุกคนได้เลือกดูกันอย่างเมามันส์ ทุกที่ทุกเวลา ต้องการมองตอนไหนก็จัดไปเลยจ๊ะ ดูหนังใหม่ ดูหนังผ่านอินเตอร์เน็ต 2023 หนังออนไลน์ 2566 movieskub จัดให้แบบจุกๆด้วยระบบการดูหนังที่ใหม่ล่าสุด ส่งตรงจากอเมริกา บริษัทคู่แข่งขัน Netflix เลยคะจะบอกให้ แต่ว่าที่ต่างคือ คุณภาพและ ดูหนังใหม่ ดูหนังผ่านเน็ต 2023 หนังออนไลน์ 2566 กับเรา movieskub มองฟรี 24 ชั่วโมง! ในวันนี้เป็นโอกาสอันดีที่เว็บ ดูหนังใหม่

ในวันนี้เป็นโอกาสอันดีที่เว็บ ดูหนังใหม่  ขอขอบพระคุณreference

ขอขอบพระคุณreference

เริ่มเล่นสมัครบาคาร่า หนแรกก็ช่วยคุณได้แน่ๆ เชื่อสิคุ้มมากๆ

เริ่มเล่นสมัครบาคาร่า หนแรกก็ช่วยคุณได้แน่ๆ เชื่อสิคุ้มมากๆ การหาเว็บไซต์เล่นแอพฯ

การหาเว็บไซต์เล่นแอพฯ  1.หาเว็บไซต์ที่น่าไว้ใจที่สุดในบรรดาที่พวกเรารู้จัก เราออาจจะไปดูจากความนึกคิดเห้นของผู้ที่เล่นมาก่อนหน้าพวกเรา ว่าความคิดเห้นเป็นบวกหรือเป็นลบ หากว่าเว็บไหนคนชอบใจมาก เราก็เลือกเว็บไซต์นั้นได้เลยจ๊ะ

1.หาเว็บไซต์ที่น่าไว้ใจที่สุดในบรรดาที่พวกเรารู้จัก เราออาจจะไปดูจากความนึกคิดเห้นของผู้ที่เล่นมาก่อนหน้าพวกเรา ว่าความคิดเห้นเป็นบวกหรือเป็นลบ หากว่าเว็บไหนคนชอบใจมาก เราก็เลือกเว็บไซต์นั้นได้เลยจ๊ะ เพียงพอพวกเราสมัครเสร็จแล้ว ก็ไปโหลดแอป บาคาร่าออนไลน์ออนไลน์ ได้เลย ทำการจัดตั้งให้เป็นระเบียบ แต่ถ้าเกิดผู้ใดติดตั้งไม่เป็น ทางเว็บนั้นๆจะมีแนวทางก่อตั้งให้เรามองดูเป็นตัวอย่าง เพื่อความสบายเพิ่มขึ้น แล้วพวกเราก็เข้าเกมไปเล่นได้เลยจ๊า แม้กระนั้นพวกเราจึงควรเลือกเล่นเกมที่เราคิดวว่าจะได้เงินจากมันด้วยนะ เพราะเหตุว่าถ้าเราไปเล่นเพื่อเอาความสนุกสนาน คงไม่เหมาะสมเยอะแค่ไหน เหตุเพราะการเล่นแอป บาคาร่าออนไลน์ เราจำเป็นที่จะต้องเพิ่มเงิน ถึงจะเล่นได้

เพียงพอพวกเราสมัครเสร็จแล้ว ก็ไปโหลดแอป บาคาร่าออนไลน์ออนไลน์ ได้เลย ทำการจัดตั้งให้เป็นระเบียบ แต่ถ้าเกิดผู้ใดติดตั้งไม่เป็น ทางเว็บนั้นๆจะมีแนวทางก่อตั้งให้เรามองดูเป็นตัวอย่าง เพื่อความสบายเพิ่มขึ้น แล้วพวกเราก็เข้าเกมไปเล่นได้เลยจ๊า แม้กระนั้นพวกเราจึงควรเลือกเล่นเกมที่เราคิดวว่าจะได้เงินจากมันด้วยนะ เพราะเหตุว่าถ้าเราไปเล่นเพื่อเอาความสนุกสนาน คงไม่เหมาะสมเยอะแค่ไหน เหตุเพราะการเล่นแอป บาคาร่าออนไลน์ เราจำเป็นที่จะต้องเพิ่มเงิน ถึงจะเล่นได้ เราจะเล่น สมัครบาคาร่า เพื่อความสนุกสนานหรือความเครียดลดลง แต่จริงๆแล้วมันสามารถให้มากยิ่งกว่าความเพลิดเพลินก็คือ เงินรางวัลนั่นเอง ด้วยเหตุว่าเกมสล็อตก็คือเกมคาสิโนออนไลน์ ถ้าเกิดคนไหนกันแน่ต้องการจะเล่น ก็จำต้องเพิ่มเงินปริมาณหนึ่งเพื่อเข้าไปเล่นได้ เพียงแต่พวกเราจะใช้เงินน้อยมากกว่าการไปเล่นถึงบ่อนต่างแดน ด้วยเหตุว่าด้วยระบบออนไลน์ที่ย้ำการเข้าถึงคนทุกชนชั้น ไมม่ว่าพวกเราจะมีเงินแค่เพียงบาทเดียว พวกเราก็สามารถเล่น บาคาร่า ได้ด้วยเหมือนกัน

เราจะเล่น สมัครบาคาร่า เพื่อความสนุกสนานหรือความเครียดลดลง แต่จริงๆแล้วมันสามารถให้มากยิ่งกว่าความเพลิดเพลินก็คือ เงินรางวัลนั่นเอง ด้วยเหตุว่าเกมสล็อตก็คือเกมคาสิโนออนไลน์ ถ้าเกิดคนไหนกันแน่ต้องการจะเล่น ก็จำต้องเพิ่มเงินปริมาณหนึ่งเพื่อเข้าไปเล่นได้ เพียงแต่พวกเราจะใช้เงินน้อยมากกว่าการไปเล่นถึงบ่อนต่างแดน ด้วยเหตุว่าด้วยระบบออนไลน์ที่ย้ำการเข้าถึงคนทุกชนชั้น ไมม่ว่าพวกเราจะมีเงินแค่เพียงบาทเดียว พวกเราก็สามารถเล่น บาคาร่า ได้ด้วยเหมือนกัน PG SLOT PG สล็อตเว็บตรงไม่ผ่านเอเย่นต์ ของจริงของแท้จะต้องตรงนี้ PGHENG99 เพียงแค่นั้น

PG SLOT PG สล็อตเว็บตรงไม่ผ่านเอเย่นต์ ของจริงของแท้จะต้องตรงนี้ PGHENG99 เพียงแค่นั้น 3. ทางเข้าpg โปรโมชั่นฝากแรกของวัน 200%

3. ทางเข้าpg โปรโมชั่นฝากแรกของวัน 200%

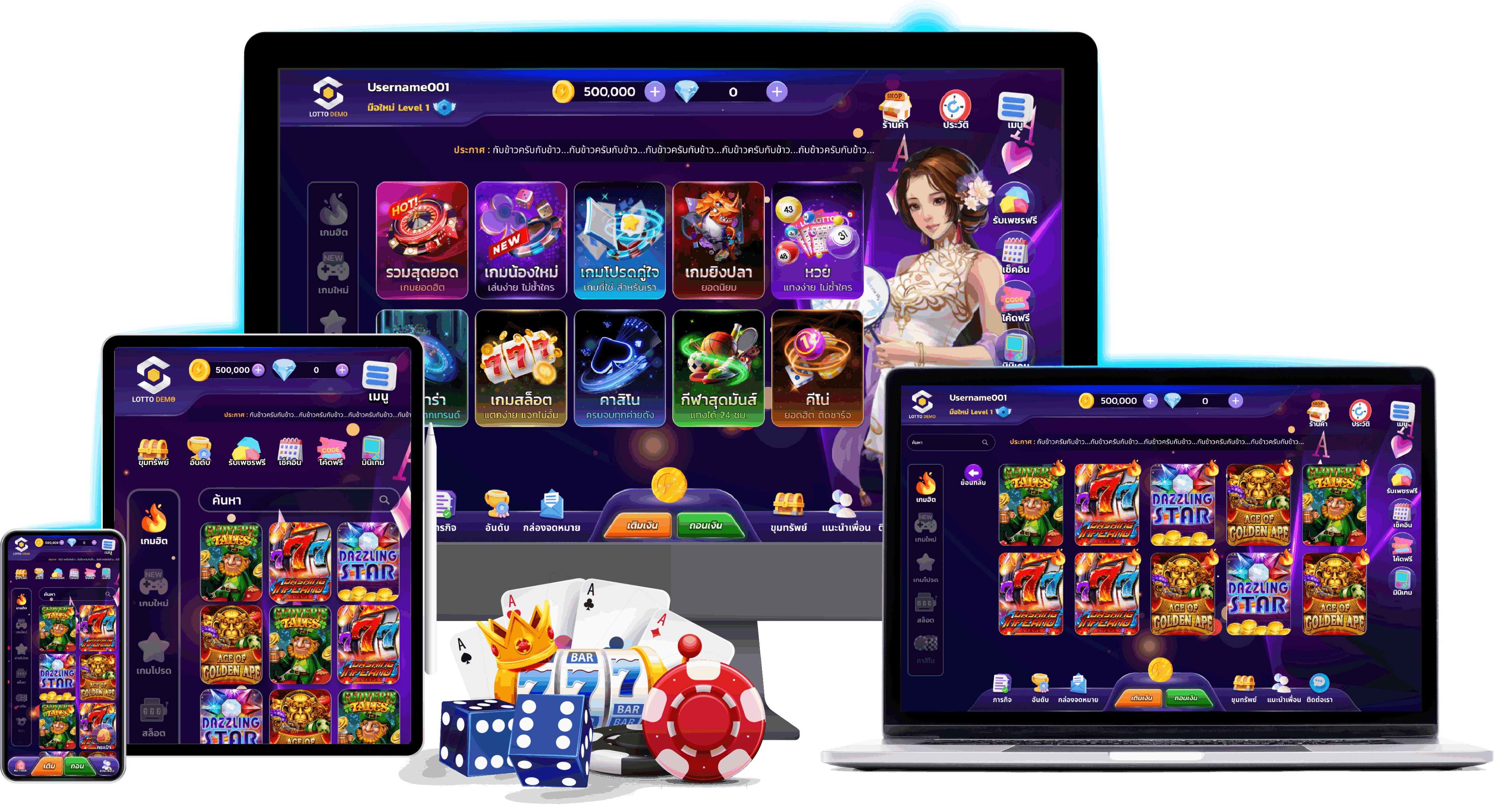

เว็บสล็อต punpro777 สล็อต ซึ่งทำให้เราสามารถพัฒนาระบบการเล่นที่มีคุณภาพซึ่งตอบสนองความต้องการของผู้เล่นทุกท่านอย่างแน่แท้ เว็บไซต์พนันออนไลน์

เว็บสล็อต punpro777 สล็อต ซึ่งทำให้เราสามารถพัฒนาระบบการเล่นที่มีคุณภาพซึ่งตอบสนองความต้องการของผู้เล่นทุกท่านอย่างแน่แท้ เว็บไซต์พนันออนไลน์  สล็อต punpro777 เว็บสล็อต เป็นผู้พัฒนาซอฟต์แวร์คาสิโนรายหนึ่งที่พัฒนาฟีเจอร์ใหม่ๆโดยตลอดซึ่งเป็นประโยชน์ วันนี้รับฟรีโปรโมชั่นมากมายกมาย ไม่ว่าจะเป็นลูกค้าเก่าหรือลูกค้าใหม่ทางพวกเราจัดให้พิเศษสุดๆค้ำประกันสล็อตแตกง่ายกับ เว็บตรงสล็อต ไม่ผ่านเอเย่นต์เว็บใหม่ เว็บไซต์สล็อตเว็บไซต์ตรงน่าไว้ใจ อัตราการชนะพนันพนันสล็อตที่สูงสูด เว็บสล็อตออนไลน์ฝากถอนไม่มีอย่างต่ำ ด้วยระบบอัตโนมัติที่ทันสมัย เว็บไซต์ของพวกเราดูแลทุกความจำเป็นของผู้เล่นแล้วก็ปรับปรุงแก้ไขปรับปรุงให้เหมาะสมที่สุดเสมอ รวมทั้งบริการอย่างสม่ำเสมอ เว็บไซต์พนันออนไลน์ ฝากถอนไม่มีขั้นต่ำ เป็นผู้พัฒนาเกมคาสิโนออนไลน์ที่มีชื่อเสียง พวกเราได้รับความนิยมอย่างล้นหลาม เนื่องจากว่าผลงานมากไม่น้อยเลยทีเดียวที่เราพัฒนาขึ้นนั้น เต็มไปด้วยคุณสมบัติที่น่าดึงดูด อย่างเช่น แจ็คพอต แจ็คพอตที่ขึ้นกับความชำนาญของผู้เล่น เว็บคาสิโน ไม่ผ่านเอเย่นต์ หลายเกมที่ทำให้ผู้เล่นสามารถชนะรางวัลได้มากกว่าเงินตรงนี้ที่เดียวจะซื้อได้ในคาสิโนอื่นและก็อีกเยอะมาก บรรลุความสำเร็จเป็นอย่างดี เว็บสล็อต punpro777 ก่อตั้งโดยเว็บไซต์ตรงไม่ผ่านเอเย่นต์ ในไทย เป็นผู้ให้บริการซอฟต์แวร์ที่โด่งดังแล้วก็ตั้งความมุ่งหมาย เว็บไซต์พนันออนไลน์เว็บไซต์ตรง ที่จะให้บริการที่เหมาะสมที่สุดบนอินเทอร์เน็ตแก่ผู้เล่นในตอนนี้ เพื่อค้ำประกันสิ่งนี้ พวกเขาได้ปรับปรุงผลิตภัณฑ์ใหม่แล้วก็ปรับปรุงแก้ไขอย่างสม่ำเสมอ สำหรับแพลตฟอร์มเกมของพวกเขา ซึ่งรวมถึงแอพโทรศัพท์เคลื่อนที่ล่าสุดสำหรับเกมเมอร์เพื่อเล่นบนสมาร์ทโฟนหรือแท็บเล็ตเป้าหมายหลักของ punpro777 สล็อตคือการนำเสนอผลิตภัณฑ์ที่ใหม่กว่า แล้วก็ดีมากกว่าที่สามารถปรับปรุงแก้ไขประสบการณ์ของผู้เล่นทั้งโลกเป็นผู้พัฒนา คาสิโนออนไลน์เว็บตรงที่ได้รับความนิยมเป็นอย่างมากจากเกมต่างๆของพวกเรา

สล็อต punpro777 เว็บสล็อต เป็นผู้พัฒนาซอฟต์แวร์คาสิโนรายหนึ่งที่พัฒนาฟีเจอร์ใหม่ๆโดยตลอดซึ่งเป็นประโยชน์ วันนี้รับฟรีโปรโมชั่นมากมายกมาย ไม่ว่าจะเป็นลูกค้าเก่าหรือลูกค้าใหม่ทางพวกเราจัดให้พิเศษสุดๆค้ำประกันสล็อตแตกง่ายกับ เว็บตรงสล็อต ไม่ผ่านเอเย่นต์เว็บใหม่ เว็บไซต์สล็อตเว็บไซต์ตรงน่าไว้ใจ อัตราการชนะพนันพนันสล็อตที่สูงสูด เว็บสล็อตออนไลน์ฝากถอนไม่มีอย่างต่ำ ด้วยระบบอัตโนมัติที่ทันสมัย เว็บไซต์ของพวกเราดูแลทุกความจำเป็นของผู้เล่นแล้วก็ปรับปรุงแก้ไขปรับปรุงให้เหมาะสมที่สุดเสมอ รวมทั้งบริการอย่างสม่ำเสมอ เว็บไซต์พนันออนไลน์ ฝากถอนไม่มีขั้นต่ำ เป็นผู้พัฒนาเกมคาสิโนออนไลน์ที่มีชื่อเสียง พวกเราได้รับความนิยมอย่างล้นหลาม เนื่องจากว่าผลงานมากไม่น้อยเลยทีเดียวที่เราพัฒนาขึ้นนั้น เต็มไปด้วยคุณสมบัติที่น่าดึงดูด อย่างเช่น แจ็คพอต แจ็คพอตที่ขึ้นกับความชำนาญของผู้เล่น เว็บคาสิโน ไม่ผ่านเอเย่นต์ หลายเกมที่ทำให้ผู้เล่นสามารถชนะรางวัลได้มากกว่าเงินตรงนี้ที่เดียวจะซื้อได้ในคาสิโนอื่นและก็อีกเยอะมาก บรรลุความสำเร็จเป็นอย่างดี เว็บสล็อต punpro777 ก่อตั้งโดยเว็บไซต์ตรงไม่ผ่านเอเย่นต์ ในไทย เป็นผู้ให้บริการซอฟต์แวร์ที่โด่งดังแล้วก็ตั้งความมุ่งหมาย เว็บไซต์พนันออนไลน์เว็บไซต์ตรง ที่จะให้บริการที่เหมาะสมที่สุดบนอินเทอร์เน็ตแก่ผู้เล่นในตอนนี้ เพื่อค้ำประกันสิ่งนี้ พวกเขาได้ปรับปรุงผลิตภัณฑ์ใหม่แล้วก็ปรับปรุงแก้ไขอย่างสม่ำเสมอ สำหรับแพลตฟอร์มเกมของพวกเขา ซึ่งรวมถึงแอพโทรศัพท์เคลื่อนที่ล่าสุดสำหรับเกมเมอร์เพื่อเล่นบนสมาร์ทโฟนหรือแท็บเล็ตเป้าหมายหลักของ punpro777 สล็อตคือการนำเสนอผลิตภัณฑ์ที่ใหม่กว่า แล้วก็ดีมากกว่าที่สามารถปรับปรุงแก้ไขประสบการณ์ของผู้เล่นทั้งโลกเป็นผู้พัฒนา คาสิโนออนไลน์เว็บตรงที่ได้รับความนิยมเป็นอย่างมากจากเกมต่างๆของพวกเรา

สล็อต เคล็ดวิธีช่วงเดิมพันนาทีทอง

สล็อต เคล็ดวิธีช่วงเดิมพันนาทีทอง เว็บไซต์ของพวกเราให้ความสนุกให้กับผู้เล่นได้ถี่กว่าเดิม แปลงเป็นมุมมองความพิเศษ ซึ่งสามารถส่งต่อความสนุกสนานร่าเริงทั้งสิ้น ให้คุณได้ มีโอกาสได้กำไรระยะยาวได้มากขึ้นนั่นเอง

เว็บไซต์ของพวกเราให้ความสนุกให้กับผู้เล่นได้ถี่กว่าเดิม แปลงเป็นมุมมองความพิเศษ ซึ่งสามารถส่งต่อความสนุกสนานร่าเริงทั้งสิ้น ให้คุณได้ มีโอกาสได้กำไรระยะยาวได้มากขึ้นนั่นเอง สล็อต เว็บตรงไม่ผ่านเอเย่นต์ไม่มีขั้นต่ำ สล็อต Pgslot.fish 24 October 23 Geraldo คาสิโน เว็บสล็อตที่ฮิตที่สุด Top 90

สล็อต เว็บตรงไม่ผ่านเอเย่นต์ไม่มีขั้นต่ำ สล็อต Pgslot.fish 24 October 23 Geraldo คาสิโน เว็บสล็อตที่ฮิตที่สุด Top 90

บาคาร่าแตกหนัก ทางเข้าบาคาร่า sexy168.vip 14 เมษายน 2023 Randolph คาสิโนออนไลน์ ทางเข้าบาคาร่าแจกบ่อย Top 41 บาคาร่า168

บาคาร่าแตกหนัก ทางเข้าบาคาร่า sexy168.vip 14 เมษายน 2023 Randolph คาสิโนออนไลน์ ทางเข้าบาคาร่าแจกบ่อย Top 41 บาคาร่า168 ขอขอบพระคุณเว็ปไซต์

ขอขอบพระคุณเว็ปไซต์

สล็อต44 เว็บไซต์ตรงไม่ผ่านเอเย่นต์เปิดใหม่ สล็อตเว็บไซต์ตรงไม่ผ่านเอเย่นต์ หาเว็บไซต์สล็อต เล่นจำเป็นต้องตรงนี้แค่นั้น สมัคร สล็อตออนไลน์ แล้วพวกเรามีดีอะไรบ้าง?

สล็อต44 เว็บไซต์ตรงไม่ผ่านเอเย่นต์เปิดใหม่ สล็อตเว็บไซต์ตรงไม่ผ่านเอเย่นต์ หาเว็บไซต์สล็อต เล่นจำเป็นต้องตรงนี้แค่นั้น สมัคร สล็อตออนไลน์ แล้วพวกเรามีดีอะไรบ้าง?

สล็อต888

สล็อต888  สมัครเป็นสมาชิกรับโบนัส ได้โดยทันทีภายหลังสมัคร

สมัครเป็นสมาชิกรับโบนัส ได้โดยทันทีภายหลังสมัคร

ม.ราชภัฏ รู้จักกับ วิทยาลัยโลจิสติกส์ และซัพพลายศาสนาเชน (MBA) ม.ราชภัฏสวนสุนันทา

ม.ราชภัฏ รู้จักกับ วิทยาลัยโลจิสติกส์ และซัพพลายศาสนาเชน (MBA) ม.ราชภัฏสวนสุนันทา.png) ก็เลยเป็นอะไรที่ค่อนข้างจะมีความยอดเยี่ยม และก็สมควรเป็นอย่างมาก ที่อยากจะชี้แนะให้ท่านได้ หันมาสนใจ ในด้านการเล่าเรียนในสาขาวิชา ตรงนี้ กับ ม.ราชภัฏ ที่ออกจะมีความน่าดึงดูดใจ แล้วพร้อมที่จะจัดแจง ในเรื่องที่เกี่ยวข้องกับการฝึกสอนได้อย่างแน่นอน รวมทั้งเป็นอีกหนึ่งจุดที่ค่อนข้างมีความสำคัญ มีความกระจ่างแจ้งมีความยอดเยี่ยม และเป็นข้อสำคัญที่เหมาะสมที่สุด ไม่มากมายก็น้อยเท่าที่จะมากมายได้

ก็เลยเป็นอะไรที่ค่อนข้างจะมีความยอดเยี่ยม และก็สมควรเป็นอย่างมาก ที่อยากจะชี้แนะให้ท่านได้ หันมาสนใจ ในด้านการเล่าเรียนในสาขาวิชา ตรงนี้ กับ ม.ราชภัฏ ที่ออกจะมีความน่าดึงดูดใจ แล้วพร้อมที่จะจัดแจง ในเรื่องที่เกี่ยวข้องกับการฝึกสอนได้อย่างแน่นอน รวมทั้งเป็นอีกหนึ่งจุดที่ค่อนข้างมีความสำคัญ มีความกระจ่างแจ้งมีความยอดเยี่ยม และเป็นข้อสำคัญที่เหมาะสมที่สุด ไม่มากมายก็น้อยเท่าที่จะมากมายได้

ดูหนังx กับเรา Jubyet69

ดูหนังx กับเรา Jubyet69  ลักษณะของการนำไปใช้งานของ jubyet69 หนัง 18 ฟรีมีระบบระเบียบอะไรที่มีประโยชน์กับทุกคนบ้าง?

ลักษณะของการนำไปใช้งานของ jubyet69 หนัง 18 ฟรีมีระบบระเบียบอะไรที่มีประโยชน์กับทุกคนบ้าง?

pg เครดิตฟรี 50 ถอนได้ 300 pg www.Pgslot-1st.com 20 JUN 2023 Randell เว็บสล็อตไม่ผ่านคนกลาง สล็อตpgเว็บตรงโบนัสฟรีสปิน Top 34

pg เครดิตฟรี 50 ถอนได้ 300 pg www.Pgslot-1st.com 20 JUN 2023 Randell เว็บสล็อตไม่ผ่านคนกลาง สล็อตpgเว็บตรงโบนัสฟรีสปิน Top 34

ทำความรู้จักเว็บไซต์สล็อตออนไลน์ที่เยี่ยมที่สุด เว็บไซต์สล็อต Jinda55

ทำความรู้จักเว็บไซต์สล็อตออนไลน์ที่เยี่ยมที่สุด เว็บไซต์สล็อต Jinda55  ขอขอบคุณเว็ปไซต์

ขอขอบคุณเว็ปไซต์

เล่นบาคาร่า เว็บไหนดี pantip บาคาร่า https://Livebar168.com 28 กรกฎาคม 2566 Evan เว็บตรง ซื่อสัตย์ บาคาร่า168ได้เงินไว Top 79

เล่นบาคาร่า เว็บไหนดี pantip บาคาร่า https://Livebar168.com 28 กรกฎาคม 2566 Evan เว็บตรง ซื่อสัตย์ บาคาร่า168ได้เงินไว Top 79 ขอขอบคุณweb

ขอขอบคุณweb

สล็อตเว็บตรงเว็บใหญ่ เครือข่ายครอบคลุมทุกการเดิมพัน พีจี

สล็อตเว็บตรงเว็บใหญ่ เครือข่ายครอบคลุมทุกการเดิมพัน พีจี pg slot เว็บใหม่ pg slot เปิดใหม่ล่าสุด https://www.pgslotx.co 28 เม.ย. 2566 Arnoldo ดาวน์โหลดง่าย pgslotทดลองเล่น Top 27

pg slot เว็บใหม่ pg slot เปิดใหม่ล่าสุด https://www.pgslotx.co 28 เม.ย. 2566 Arnoldo ดาวน์โหลดง่าย pgslotทดลองเล่น Top 27 ขอขอบคุณby web

ขอขอบคุณby web

เว็บตรงไม่ผ่านเอเยนต์ เล่นสล็อตออนไลน์ไม่มีสะดุด slotxo

เว็บตรงไม่ผ่านเอเยนต์ เล่นสล็อตออนไลน์ไม่มีสะดุด slotxo สล็อตออนไลน์พร้อมเทคนิคตัวช่วยสำหรับผู้เล่นมือใหม่

สล็อตออนไลน์พร้อมเทคนิคตัวช่วยสำหรับผู้เล่นมือใหม่

สล็อตpgแท้เกมสล็อตออนไลน์ pg slot แนวทางที่ทุกคนจะต้องลองดู

สล็อตpgแท้เกมสล็อตออนไลน์ pg slot แนวทางที่ทุกคนจะต้องลองดู pg slot สล็อตpgแท้ เพิ่มขั้นตอนการเล่นสล็อตให้ง่ายมากยิ่งขึ้น

pg slot สล็อตpgแท้ เพิ่มขั้นตอนการเล่นสล็อตให้ง่ายมากยิ่งขึ้น

มาดูหนังออนไลน์ที่ madoohd.com EP.2

มาดูหนังออนไลน์ที่ madoohd.com EP.2

ทางเว็บสล็อต สล็อต PG เว็บตรง แตกหนัก ของเราเข้าใจนักเล่นสล็อตออนไลน์เป็นอย่างดี จะทำการนำเสนอรูปแบบเกมสล็อตออนไลน์ ทดสอบเล่นสล็อตฟรีทุกค่าย มาให้ทุกท่านได้สนุกกันโดยไม่ต้องเสียค่าใช้จ่าย โดยตัวเกมบนเว็บจะมานะพัฒนาเว็บไซต์ให้ดียิ่งขึ้น พร้อมการรีวิวเกมสล็อตที่น่าสนใจเกมสล็อต มาเสนอแนะบนเว็บเสมอจ้ะ เราให้บริการเกมสล็อตออนไลน์ในต้นแบบออโต้อัตโนมัติ กราฟฟิคระดับเทวดา พร้อมกับ แสงสว่าง สี เสียง สุดอลังกาล ทดสอบเล่นสล็อตพีจีก่อนใครกันแน่ เอาชนะสล็อตออนไลน์ ต้องฝึกซ้อมประสบการณ์ ผ่านการเล่นเกมเสมอๆบอกเลยห้ามพลาด เล่นสล็อตฟรีที่ดีที่สุด ทุกเกมทุกค่ายพวกเรามีมาให้ทุกท่านอย่างแน่นอน

ทางเว็บสล็อต สล็อต PG เว็บตรง แตกหนัก ของเราเข้าใจนักเล่นสล็อตออนไลน์เป็นอย่างดี จะทำการนำเสนอรูปแบบเกมสล็อตออนไลน์ ทดสอบเล่นสล็อตฟรีทุกค่าย มาให้ทุกท่านได้สนุกกันโดยไม่ต้องเสียค่าใช้จ่าย โดยตัวเกมบนเว็บจะมานะพัฒนาเว็บไซต์ให้ดียิ่งขึ้น พร้อมการรีวิวเกมสล็อตที่น่าสนใจเกมสล็อต มาเสนอแนะบนเว็บเสมอจ้ะ เราให้บริการเกมสล็อตออนไลน์ในต้นแบบออโต้อัตโนมัติ กราฟฟิคระดับเทวดา พร้อมกับ แสงสว่าง สี เสียง สุดอลังกาล ทดสอบเล่นสล็อตพีจีก่อนใครกันแน่ เอาชนะสล็อตออนไลน์ ต้องฝึกซ้อมประสบการณ์ ผ่านการเล่นเกมเสมอๆบอกเลยห้ามพลาด เล่นสล็อตฟรีที่ดีที่สุด ทุกเกมทุกค่ายพวกเรามีมาให้ทุกท่านอย่างแน่นอน ช่องทางที่พวกเราจะได้แจ็คพอตนั้นอยู่ที่เกมที่เราเลือกบอกได้คำเดียวว่า เกมที่เราเลือกก็มีผลต่อการให้แจ็คพอตของพวกเราเหมือนกัน ฉะนั้นผู้ใดกันแน่ที่รู้ดีว่าเกมไหนแตกบ่อยมากก็อย่าได้พลาดเพราะว่าเกมที่แตกบ่อยครั้งนั้นเป็นโอกาสที่ทำให้พวกเรานั้นเข้าสู่โหลดแจ็คพอตได้อย่างง่าย และก็โอกาสที่จะมั่งคั่งไวนั้นก็มากมายเพราะแจ็คพอตคือเงินสะสมก้อนโตที่ใครๆก็อยากได้ไม่ใช้เงินล่อ แต่ว่าเป็นเงินที่สะสมรอใครบางคนเข้ามาทำแตกของแท้ได้เงินจริง โอนได้จริงถอนเงินได้จริง ทุกสิ่งเป็นเงินสามารถที่จะได้ไปอย่างง่ายๆบอกเลย แจ็คพอตสำหรับเกมสล็อตนั้นนอกรอบการเดิมพัน แม้ผู้เล่นทำรอบการพนันในเกม แจ็คพอตจะได้รับรางวัลภายในตั้งเวลา

ช่องทางที่พวกเราจะได้แจ็คพอตนั้นอยู่ที่เกมที่เราเลือกบอกได้คำเดียวว่า เกมที่เราเลือกก็มีผลต่อการให้แจ็คพอตของพวกเราเหมือนกัน ฉะนั้นผู้ใดกันแน่ที่รู้ดีว่าเกมไหนแตกบ่อยมากก็อย่าได้พลาดเพราะว่าเกมที่แตกบ่อยครั้งนั้นเป็นโอกาสที่ทำให้พวกเรานั้นเข้าสู่โหลดแจ็คพอตได้อย่างง่าย และก็โอกาสที่จะมั่งคั่งไวนั้นก็มากมายเพราะแจ็คพอตคือเงินสะสมก้อนโตที่ใครๆก็อยากได้ไม่ใช้เงินล่อ แต่ว่าเป็นเงินที่สะสมรอใครบางคนเข้ามาทำแตกของแท้ได้เงินจริง โอนได้จริงถอนเงินได้จริง ทุกสิ่งเป็นเงินสามารถที่จะได้ไปอย่างง่ายๆบอกเลย แจ็คพอตสำหรับเกมสล็อตนั้นนอกรอบการเดิมพัน แม้ผู้เล่นทำรอบการพนันในเกม แจ็คพอตจะได้รับรางวัลภายในตั้งเวลา สล็อต PG เว็บไซต์ตรง แตกหนัก ทริคการเลือกเว็บไซต์สล็อตที่จำเป็นต้องอ่าน

สล็อต PG เว็บไซต์ตรง แตกหนัก ทริคการเลือกเว็บไซต์สล็อตที่จำเป็นต้องอ่าน

เว็บไซต์สล็อตเว็บตรงน้องใหม่ไฟแรง แฟน pg slot ไม่ควรพลาด!

เว็บไซต์สล็อตเว็บตรงน้องใหม่ไฟแรง แฟน pg slot ไม่ควรพลาด! • เล่นเกม pg slot ได้แบบจัดเต็ม ด้วยความที่เรา สล็อต PG เว็บตรง แตกหนัก เป็น pg slot เว็บตรง ก็ไม่แปลกเลยขอรับที่เกมดังจากค่าย pg slot จะจัดเต็มมากๆมีทุกเกม ไม่ว่าจะเกมเก่า เกมใหม่ เกมดัง หรือเกมฮิต เราขนมาครบทุกเกมแน่นอน 100%

• เล่นเกม pg slot ได้แบบจัดเต็ม ด้วยความที่เรา สล็อต PG เว็บตรง แตกหนัก เป็น pg slot เว็บตรง ก็ไม่แปลกเลยขอรับที่เกมดังจากค่าย pg slot จะจัดเต็มมากๆมีทุกเกม ไม่ว่าจะเกมเก่า เกมใหม่ เกมดัง หรือเกมฮิต เราขนมาครบทุกเกมแน่นอน 100%

สมัยปัจจุบันนี้เว็บพนันออนไลน์ทั่วๆไปต่างมีระบบทดลองเล่นสล็อตฟรีเพื่อสมาชิกทั้งหน้าเก่ารวมถึงคนใหม่ได้หันมาลองเล่นสล็อตก่อนจะลงในสนามจริงกันทั้งนั้น เว็บของพวกเราก็เหมือนกันที่มีระบบระเบียบทดสอบเล่นทดลองเล่นสล็อต pg ที่คุณสามารถลองเล่นได้แบบฟรีๆโดยไม่กำหนดเวลา ไม่จำกัดปริมาณรอบตาสำหรับการเล่นอีกด้วย เพื่อคุณได้เตรียมความพร้อมในการไปปั่นสล็อตจริงๆเพื่อคว้าแจ็คพ็อตสำหรับเพื่อการเป็นเศรษฐีคนต่อไป เนื่องจากว่าระบบในเว็บพวกเราอัลกอริทึ่ใของสล็อตทดลองเป็นรูปแบบเดียวกับสล็อตจริงๆเพื่อสมาชิกทุกท่านได้เตรียมความพร้อมในการเล่นสล็อตจริงสูงที่สุด ถ้าหากคุณเล่นสล็อตทดลองจะได้แจ็คพ็อต นั่นถือว่าหากคุณมาเล่นสล็อตจริงคุณก็ได้โอกาสได้แจ็คพ็อตอย่างเดียวกัน หากคุณพร้อมแล้วอย่ารอช้า รีบสมัครมาเป็นสมาชิกที่เว็บไซต์ของพวกเราเลย พวกเราคอยคุณอยู่ แล้วคุณจะรู้ว่าเศรษฐีคนถัดไปบางทีอาจเป็นคุณ

สมัยปัจจุบันนี้เว็บพนันออนไลน์ทั่วๆไปต่างมีระบบทดลองเล่นสล็อตฟรีเพื่อสมาชิกทั้งหน้าเก่ารวมถึงคนใหม่ได้หันมาลองเล่นสล็อตก่อนจะลงในสนามจริงกันทั้งนั้น เว็บของพวกเราก็เหมือนกันที่มีระบบระเบียบทดสอบเล่นทดลองเล่นสล็อต pg ที่คุณสามารถลองเล่นได้แบบฟรีๆโดยไม่กำหนดเวลา ไม่จำกัดปริมาณรอบตาสำหรับการเล่นอีกด้วย เพื่อคุณได้เตรียมความพร้อมในการไปปั่นสล็อตจริงๆเพื่อคว้าแจ็คพ็อตสำหรับเพื่อการเป็นเศรษฐีคนต่อไป เนื่องจากว่าระบบในเว็บพวกเราอัลกอริทึ่ใของสล็อตทดลองเป็นรูปแบบเดียวกับสล็อตจริงๆเพื่อสมาชิกทุกท่านได้เตรียมความพร้อมในการเล่นสล็อตจริงสูงที่สุด ถ้าหากคุณเล่นสล็อตทดลองจะได้แจ็คพ็อต นั่นถือว่าหากคุณมาเล่นสล็อตจริงคุณก็ได้โอกาสได้แจ็คพ็อตอย่างเดียวกัน หากคุณพร้อมแล้วอย่ารอช้า รีบสมัครมาเป็นสมาชิกที่เว็บไซต์ของพวกเราเลย พวกเราคอยคุณอยู่ แล้วคุณจะรู้ว่าเศรษฐีคนถัดไปบางทีอาจเป็นคุณ หากปะทุรสนใจอยากลงทะเบียนเป็นสมาชิกเว็บไซต์ของพวกเราเพื่อเล่นทดลองเล่นทดลองเล่นpg เว็บตรง พวกเราอยากกล่าวว่าขั้นตอนการสมัครเป็นสมาชิกทำเป็นง่ายสุดๆ แค่เพียงคุณเข้าไปที่หน้าเว็บไซต์ของเรา กดตรงแถบรายการอาหารแล้วก็กรอกเบอร์โทรศัพท์ลงไปเพื่อรอรับรหัส OTP ในใจความแล้วคุณก็กรอกรหัสที่ได้ไปในระบบ แล้วหลังจากนั้นก็กดสารภาพข้อแม้การเป็นสมาชิกรวมทั้งกดรับรอง เพียงแต่นี้คุณก็ได้เป็นสมาชิกที่เว็บของเราแล้ว นอกเหนือจากนี้หากคุณเป็นสมาชิกใหม่พวกเรามีสิทธิผลดีดีๆให้คุณอีกเยอะไม่ว่าจะเป็นโบนัสหนึ่งร้อยเปอร์เซ็นเพื่อสมาชิกใหม่ได้เงินเพิ่มสำหรับปั่นสล็อตในสนามจริงได้แบบเกินร้อย รวมทั้งมีโปรโมชั่นดีๆอีกเยอะแยะที่เราขยันทำมาขาย ขยันแจกให้คุณโดยยิ่งไปกว่านั้น ยิ่งกว่านั้นเกมในเว็บเรายังเป็นเกมสล็อตที่มีคุณภาพเรื่องของแบบอย่างการเล่นเกม ภาพกราฟฟิค ระบบเสียง แล้วก็ความเสถียรภาพคุณสามารถเล่นสล็อตได้ทุกพื้นที่ แม้จะมีสัญญาณอินเตอร์เน็ตน้อยก็ตาม คุณประโยชน์ดีๆแบบงี้มีแค่ตรงนี้ที่เดียว ถ้าเกิดคุณพร้อมโปรดสมัครมาเป็นพวกได้เลย

หากปะทุรสนใจอยากลงทะเบียนเป็นสมาชิกเว็บไซต์ของพวกเราเพื่อเล่นทดลองเล่นทดลองเล่นpg เว็บตรง พวกเราอยากกล่าวว่าขั้นตอนการสมัครเป็นสมาชิกทำเป็นง่ายสุดๆ แค่เพียงคุณเข้าไปที่หน้าเว็บไซต์ของเรา กดตรงแถบรายการอาหารแล้วก็กรอกเบอร์โทรศัพท์ลงไปเพื่อรอรับรหัส OTP ในใจความแล้วคุณก็กรอกรหัสที่ได้ไปในระบบ แล้วหลังจากนั้นก็กดสารภาพข้อแม้การเป็นสมาชิกรวมทั้งกดรับรอง เพียงแต่นี้คุณก็ได้เป็นสมาชิกที่เว็บของเราแล้ว นอกเหนือจากนี้หากคุณเป็นสมาชิกใหม่พวกเรามีสิทธิผลดีดีๆให้คุณอีกเยอะไม่ว่าจะเป็นโบนัสหนึ่งร้อยเปอร์เซ็นเพื่อสมาชิกใหม่ได้เงินเพิ่มสำหรับปั่นสล็อตในสนามจริงได้แบบเกินร้อย รวมทั้งมีโปรโมชั่นดีๆอีกเยอะแยะที่เราขยันทำมาขาย ขยันแจกให้คุณโดยยิ่งไปกว่านั้น ยิ่งกว่านั้นเกมในเว็บเรายังเป็นเกมสล็อตที่มีคุณภาพเรื่องของแบบอย่างการเล่นเกม ภาพกราฟฟิค ระบบเสียง แล้วก็ความเสถียรภาพคุณสามารถเล่นสล็อตได้ทุกพื้นที่ แม้จะมีสัญญาณอินเตอร์เน็ตน้อยก็ตาม คุณประโยชน์ดีๆแบบงี้มีแค่ตรงนี้ที่เดียว ถ้าเกิดคุณพร้อมโปรดสมัครมาเป็นพวกได้เลย

pg slot pg slotทำความรู้จักเว็บไซต์เกมสล็อตทวีปเอเชียลีทเกมเมอร์ leetgamers

pg slot pg slotทำความรู้จักเว็บไซต์เกมสล็อตทวีปเอเชียลีทเกมเมอร์ leetgamers กระบวนการเล่นเกมสล็อตของเราง่ายดายยิ่งกว่าเกมสล็อตปกติ

กระบวนการเล่นเกมสล็อตของเราง่ายดายยิ่งกว่าเกมสล็อตปกติ

game.no1huay แทงหวยสด เว็บไซต์หวยสดที่เยี่ยมที่สุด อยากแทงหวยสดมาเลยที่หวยโนหนึ่งแค่นั้น!

game.no1huay แทงหวยสด เว็บไซต์หวยสดที่เยี่ยมที่สุด อยากแทงหวยสดมาเลยที่หวยโนหนึ่งแค่นั้น! กันถ้วนหน้าเลยคะครับ จะว่าไป ทุกวี่ทุกวันที่ 1 และก็ 16 ของทุกเดือน เกือบจะเป็นวันแห่งความมุ่งมาดของมวลมหาราษฎรคนไทยจริงๆเลยจ้าครับ เพราะเหตุว่าถ้าเกิดคุณแทงเลขถูกล่ะ ก็ตระเตรียมรับเงินจากเว็บไซต์หวยสดกันได้เลย และผมจะต้องบอกเลยจ้าขอรับว่า

กันถ้วนหน้าเลยคะครับ จะว่าไป ทุกวี่ทุกวันที่ 1 และก็ 16 ของทุกเดือน เกือบจะเป็นวันแห่งความมุ่งมาดของมวลมหาราษฎรคนไทยจริงๆเลยจ้าครับ เพราะเหตุว่าถ้าเกิดคุณแทงเลขถูกล่ะ ก็ตระเตรียมรับเงินจากเว็บไซต์หวยสดกันได้เลย และผมจะต้องบอกเลยจ้าขอรับว่า

สล็อตออนไลน์ โบนัสแตกง่ายมาแรง pgslot-1st pgslot เว็บตรง

สล็อตออนไลน์ โบนัสแตกง่ายมาแรง pgslot-1st pgslot เว็บตรง ขอขอบคุณเว็บ

ขอขอบคุณเว็บ

เล่นสล็อตเว็บตรงได้เงินจริง มือใหม่ ปั๊มรายได้ไม่ยาก สล็อตเว็บตรง

เล่นสล็อตเว็บตรงได้เงินจริง มือใหม่ ปั๊มรายได้ไม่ยาก สล็อตเว็บตรง

สล็อตเว็บตรง Casinoruby88 มาจากไหน เพราะเหตุไรพวกเราถึงมาเป็น สล็อตเว็บไซต์ตรง สล็อตแตกหนัก ได้จนถึงทุกวันนี้?

สล็อตเว็บตรง Casinoruby88 มาจากไหน เพราะเหตุไรพวกเราถึงมาเป็น สล็อตเว็บไซต์ตรง สล็อตแตกหนัก ได้จนถึงทุกวันนี้? เพราะว่าในประเทศไทย บอกเลยว่ามีแต่สล็อตเว็บไซต์เอเย่นต์ระบาดทั้งนั้นเลย การลงทุนของทุกท่านจะมีความเสี่ยงสูงหรือมีความเสี่ยงต่ำ มันก็ขึ้นอยู่กับสถานที่ลงทุนด้วย แม้กระนั้นต้องรู้เรื่องว่า ยังไงการเล่นสล็อต ไม่ว่าจะเป็น สล็อตเว็บตรง สล็อตเว็บเอเย่นต์ ล้วนมีความเสี่ยงทั้งนั้น เพียงแค่จะเป็น การเสี่ยงสูงหรือการเสี่ยงต่ำเท่านั้นเอง แม้กระนั้นสล็อตเว็บไซต์ตรงที่ทุกคนจะเข้ามาลงทุน ถ้าหากเป็น Casinoruby88 สล็อตออนไลน์ เรามีคุณสิทบัตำหนิครบอย่างแน่นอน ทั้งที่ยังไม่ตายเว็บ สล็อตแตกหนัก สล็อตเว็บไซต์ตรง เรื่องราวขาวใส่สะอาด ไม่มีการหลอกลวงใดๆในเว็บไซต์ของเรา โดยเหตุนี้ แม้ทุกท่าน มีผู้ใดกันแตกหนักแตกจริงขึ้นมา ไม่ว่าจะแสนจะล้าน พวกเราก็มีจ่าย อย่างที่บอก พวกเรามีนายทุนคุมข้างหลัง ทุนเราหนามาก แค่เป็นสล็อตเว็บตรงได้ ก็พอๆกับทุนหนามากแล้ว ฉะนั้น ถ้าหากทุกท่านจะเลือกเล่น สล็อตออนไลน์ อย่ามองข้ามเรา สล็อตเว็บตรง Casinoruby88 สล็อตพีจี ที่เหมาะสมที่สุดในประเทศไทย ให้พวกเราดูแลเงินทุนอันมีค่าของคุณ pgslot เว็บตรง สล็อตเว็บไซต์ตรง ที่ใครๆก็อยากลอง!

เพราะว่าในประเทศไทย บอกเลยว่ามีแต่สล็อตเว็บไซต์เอเย่นต์ระบาดทั้งนั้นเลย การลงทุนของทุกท่านจะมีความเสี่ยงสูงหรือมีความเสี่ยงต่ำ มันก็ขึ้นอยู่กับสถานที่ลงทุนด้วย แม้กระนั้นต้องรู้เรื่องว่า ยังไงการเล่นสล็อต ไม่ว่าจะเป็น สล็อตเว็บตรง สล็อตเว็บเอเย่นต์ ล้วนมีความเสี่ยงทั้งนั้น เพียงแค่จะเป็น การเสี่ยงสูงหรือการเสี่ยงต่ำเท่านั้นเอง แม้กระนั้นสล็อตเว็บไซต์ตรงที่ทุกคนจะเข้ามาลงทุน ถ้าหากเป็น Casinoruby88 สล็อตออนไลน์ เรามีคุณสิทบัตำหนิครบอย่างแน่นอน ทั้งที่ยังไม่ตายเว็บ สล็อตแตกหนัก สล็อตเว็บไซต์ตรง เรื่องราวขาวใส่สะอาด ไม่มีการหลอกลวงใดๆในเว็บไซต์ของเรา โดยเหตุนี้ แม้ทุกท่าน มีผู้ใดกันแตกหนักแตกจริงขึ้นมา ไม่ว่าจะแสนจะล้าน พวกเราก็มีจ่าย อย่างที่บอก พวกเรามีนายทุนคุมข้างหลัง ทุนเราหนามาก แค่เป็นสล็อตเว็บตรงได้ ก็พอๆกับทุนหนามากแล้ว ฉะนั้น ถ้าหากทุกท่านจะเลือกเล่น สล็อตออนไลน์ อย่ามองข้ามเรา สล็อตเว็บตรง Casinoruby88 สล็อตพีจี ที่เหมาะสมที่สุดในประเทศไทย ให้พวกเราดูแลเงินทุนอันมีค่าของคุณ pgslot เว็บตรง สล็อตเว็บไซต์ตรง ที่ใครๆก็อยากลอง!

ทุนหลักร้อยถอนหลักหมื่น เล่นกับเว็บสล็อตตอบโจทย์

ทุนหลักร้อยถอนหลักหมื่น เล่นกับเว็บสล็อตตอบโจทย์ ทุนหลักร้อยถอนหลักหมื่น เล่นเกม PG มีเเต่ได้ ไม่มีเสีย

ทุนหลักร้อยถอนหลักหมื่น เล่นเกม PG มีเเต่ได้ ไม่มีเสีย ขอขอบคุณมาก Ref.

ขอขอบคุณมาก Ref.

movie2k หนังใหม่ เว็บดูหนังผ่านอินเตอร์เน็ตลู่ทางสำหรับคนยุคสมัยใหม่

movie2k หนังใหม่ เว็บดูหนังผ่านอินเตอร์เน็ตลู่ทางสำหรับคนยุคสมัยใหม่ บ้านเช่า ดูหนังออนไลน์ 2023 https://www.Movie2k.io 11 เมษา 2023 Sallie สารคดี ดูหนังออนไลน์TV Top 79

บ้านเช่า ดูหนังออนไลน์ 2023 https://www.Movie2k.io 11 เมษา 2023 Sallie สารคดี ดูหนังออนไลน์TV Top 79

freeslot168 เว็บไซต์รวมเกมยอดนิยม สร้างรายได้เป็นอย่างมาก

freeslot168 เว็บไซต์รวมเกมยอดนิยม สร้างรายได้เป็นอย่างมาก สล็อตออนไลน์เว็บมาตรฐานระดับสากล

สล็อตออนไลน์เว็บมาตรฐานระดับสากล

pg slot pg เว็บตรง กับ pg slot เว็บเอเย่นต์แตกต่างกันอย่างไร มาดูกันชัดๆไปเลย!

pg slot pg เว็บตรง กับ pg slot เว็บเอเย่นต์แตกต่างกันอย่างไร มาดูกันชัดๆไปเลย!

ทราบหรือไม่ว่านักเล่าเรียนของสวนสุนันทานั้น มีนักศึกษาเล่าเรียนหญิงมากกว่านักศึกษาชาย ในสัดส่วนถึง 1 ต่อ 3 ของทุกปีเลยทีเดียว ที่ซึ่งพูดได้ว่าเข้ามาที่มหาวิทยาลัย ก็จะเห็นแม้กระนั้นนิสิตหญิง ซะเป็นส่วนมาก (แหมมม)

ทราบหรือไม่ว่านักเล่าเรียนของสวนสุนันทานั้น มีนักศึกษาเล่าเรียนหญิงมากกว่านักศึกษาชาย ในสัดส่วนถึง 1 ต่อ 3 ของทุกปีเลยทีเดียว ที่ซึ่งพูดได้ว่าเข้ามาที่มหาวิทยาลัย ก็จะเห็นแม้กระนั้นนิสิตหญิง ซะเป็นส่วนมาก (แหมมม) สำหรับ มหาวิทยาลัย ราชภัฏสวนสุนันทา กับสาขา โลจิสติกส์ รวมทั้งซัพพลายศาสนาเชน สาขาวิชาการจัดการโลจิสติกส์ รวมทั้งซัพพลายศาสนาเชนเชิงที่มีความสำคัญในการรบสากล เป็นอีกหนึ่งแผนกที่กำลังถูกจับตามองเป็นอย่างยิ่งเนื่องมาจากเศรษฐกิจ รวมทั้งการส่งออกในประเทศไทย นั้นค่อนข้างจะดี ก็เลยทำให้ตรงนี้

สำหรับ มหาวิทยาลัย ราชภัฏสวนสุนันทา กับสาขา โลจิสติกส์ รวมทั้งซัพพลายศาสนาเชน สาขาวิชาการจัดการโลจิสติกส์ รวมทั้งซัพพลายศาสนาเชนเชิงที่มีความสำคัญในการรบสากล เป็นอีกหนึ่งแผนกที่กำลังถูกจับตามองเป็นอย่างยิ่งเนื่องมาจากเศรษฐกิจ รวมทั้งการส่งออกในประเทศไทย นั้นค่อนข้างจะดี ก็เลยทำให้ตรงนี้ .png) ซึ่งเห็นได้อย่างเห็นได้ชัดแล้วว่า จุดแข็งของภาควิชาแห่งนี้นั้น จะช่วยให้คุณนั้นมีงาน ทำอย่างแน่นอนรวมทั้งจัดว่า สามารถที่จะจัดการธุรกิจที่ดี รวมทั้งกับการควบคู่ไปกับการขนส่ง สวนสุนันทา สำหรับธุรกิจได้ จึงทำให้การพัฒนาธุรกิจของพวกเราเองนั้น เป็นอีกหนึ่งตัวเลือกหรือตัวช่วย ที่ค่อนข้างจุดสำคัญกับประสบการณ์ ในด้านการทำงานได้จริง เป็นอะไรที่ดีจริงอย่างแน่แท้ที่สุด เท่าที่จะเป็นได้

ซึ่งเห็นได้อย่างเห็นได้ชัดแล้วว่า จุดแข็งของภาควิชาแห่งนี้นั้น จะช่วยให้คุณนั้นมีงาน ทำอย่างแน่นอนรวมทั้งจัดว่า สามารถที่จะจัดการธุรกิจที่ดี รวมทั้งกับการควบคู่ไปกับการขนส่ง สวนสุนันทา สำหรับธุรกิจได้ จึงทำให้การพัฒนาธุรกิจของพวกเราเองนั้น เป็นอีกหนึ่งตัวเลือกหรือตัวช่วย ที่ค่อนข้างจุดสำคัญกับประสบการณ์ ในด้านการทำงานได้จริง เป็นอะไรที่ดีจริงอย่างแน่แท้ที่สุด เท่าที่จะเป็นได้ 4.การบริการลูกค้า

4.การบริการลูกค้า ผมเข้าใจว่าความรวดเร็วรวมทั้งความปลอดภัยสำหรับการทำธุรกรรมด้านการเงินเป็นสิ่งที่ทุกคนให้ความเอาใจใส่ และที่ puss888 เราจริงจังที่จะมอบสิ่งนี้ให้กับท่าน ด้วยระบบที่ล้ำยุคและก็เชื่อถือได้ ท่านสามารถเชื่อมั่นได้ว่าการฝากแล้วก็ถอนเงินกับพวกเรานั้นอีกทั้งง่ายแล้วก็เร็ว

ผมเข้าใจว่าความรวดเร็วรวมทั้งความปลอดภัยสำหรับการทำธุรกรรมด้านการเงินเป็นสิ่งที่ทุกคนให้ความเอาใจใส่ และที่ puss888 เราจริงจังที่จะมอบสิ่งนี้ให้กับท่าน ด้วยระบบที่ล้ำยุคและก็เชื่อถือได้ ท่านสามารถเชื่อมั่นได้ว่าการฝากแล้วก็ถอนเงินกับพวกเรานั้นอีกทั้งง่ายแล้วก็เร็ว

สิ่งที่จำเป็นที่มหาวิทยาลัยราชภัฏสวนสุนันทาได้เน้นให้นักศึกษาได้รับ

สิ่งที่จำเป็นที่มหาวิทยาลัยราชภัฏสวนสุนันทาได้เน้นให้นักศึกษาได้รับ

ลองเล่นสล็อต xo เว็บไซต์ตรง สล็อตออนไลน์ที่มีโอกาสแตกและก็แจกจริงเพียงแค่ครั้งเดียว แล้วคุณจะหลงเสน่ห์กับประสบการณ์ที่ไม่เคยมีมาก่อน คุณกำลังมองหาประสบการณ์การเล่นสล็อตออนไลน์ที่มีโอกาสในการชนะรางวัลใหญ่อยู่ การเล่นสล็อตออนไลน์เป็นหนึ่งในกิจกรรมที่ทำให้คนหลายๆคนตื่นเต้นรวมทั้งมีความสนุกในการพบประสบการณ์ใหม่ โดยเฉพาะเมื่อพูดถึง slot ซึ่งเป็นสล็อตออนไลน์ที่ได้โอกาสแตกและก็แจกโบนัสเป็นจริงเป็นจังในทุกๆรอบการเล่น มาเรียนรู้เกี่ยวกับประสบการณ์การเล่นสล็อตออนไลน์ที่น่าตื่นตาตื่นใจที่สุดกับพวกเรา slotxo24hr

ลองเล่นสล็อต xo เว็บไซต์ตรง สล็อตออนไลน์ที่มีโอกาสแตกและก็แจกจริงเพียงแค่ครั้งเดียว แล้วคุณจะหลงเสน่ห์กับประสบการณ์ที่ไม่เคยมีมาก่อน คุณกำลังมองหาประสบการณ์การเล่นสล็อตออนไลน์ที่มีโอกาสในการชนะรางวัลใหญ่อยู่ การเล่นสล็อตออนไลน์เป็นหนึ่งในกิจกรรมที่ทำให้คนหลายๆคนตื่นเต้นรวมทั้งมีความสนุกในการพบประสบการณ์ใหม่ โดยเฉพาะเมื่อพูดถึง slot ซึ่งเป็นสล็อตออนไลน์ที่ได้โอกาสแตกและก็แจกโบนัสเป็นจริงเป็นจังในทุกๆรอบการเล่น มาเรียนรู้เกี่ยวกับประสบการณ์การเล่นสล็อตออนไลน์ที่น่าตื่นตาตื่นใจที่สุดกับพวกเรา slotxo24hr

โจ๊กเกอร์123 ทางเข้าเล่น สล็อตออนไลน์ แจกเครดิตฟรีทุกวัน

โจ๊กเกอร์123 ทางเข้าเล่น สล็อตออนไลน์ แจกเครดิตฟรีทุกวัน 1. คลิกที่ปุ่ม สมัครเป็นสมาชิก ภายหลังที่คุณไปสู่เว็บหรือแอปพลิเคชัน คุณต้องค้นหาปุ่มหรือลิงก์ที่อ้างถึงการลงทะเบียนเป็นสมาชิก

1. คลิกที่ปุ่ม สมัครเป็นสมาชิก ภายหลังที่คุณไปสู่เว็บหรือแอปพลิเคชัน คุณต้องค้นหาปุ่มหรือลิงก์ที่อ้างถึงการลงทะเบียนเป็นสมาชิก 4. เข้าสู่ระบบ เมื่อลงทะเบียนสมัครสมาชิกเสร็จสมบูรณ์ ล็อกอินเข้าระบบด้วยชื่อผู้ใช้งานแล้วก็รหัสผ่านที่คุณผลิตขึ้น

4. เข้าสู่ระบบ เมื่อลงทะเบียนสมัครสมาชิกเสร็จสมบูรณ์ ล็อกอินเข้าระบบด้วยชื่อผู้ใช้งานแล้วก็รหัสผ่านที่คุณผลิตขึ้น

สล็อตวอเลท slot99 st99.fun 18 June 67 Dell คาสิโน เศรษฐี99ที่ฮิตที่สุด Top 61

สล็อตวอเลท slot99 st99.fun 18 June 67 Dell คาสิโน เศรษฐี99ที่ฮิตที่สุด Top 61 ขอขอบคุณอ้างอิง

ขอขอบคุณอ้างอิง

ระบบการฝาก-ถอนออโต้ของ pgslot จัดว่าจุดขายที่สำคัญของทางเราก็ว่าได้ โดยไม่เพียงแค่ความสบายแล้วก็รวดเร็ว แม้กระนั้นยังรักษามาตรฐานความปลอดภัยในระดับที่ค่อนข้างสูงให้กับผู้เล่นอีกด้วย!

ระบบการฝาก-ถอนออโต้ของ pgslot จัดว่าจุดขายที่สำคัญของทางเราก็ว่าได้ โดยไม่เพียงแค่ความสบายแล้วก็รวดเร็ว แม้กระนั้นยังรักษามาตรฐานความปลอดภัยในระดับที่ค่อนข้างสูงให้กับผู้เล่นอีกด้วย! สล็อตออนไลน์ สล็อต cafe444.me 10 March Cecil ใหม่ cafe44รวมเกมสล็อตpgแตกง่าย Top 16

สล็อตออนไลน์ สล็อต cafe444.me 10 March Cecil ใหม่ cafe44รวมเกมสล็อตpgแตกง่าย Top 16

PUNPRO777

PUNPRO777  มาทำความรู้จักกับเกมสล็อตออนไลน์จากค่าย PGSLOT กับเกม Rave Party Fever กันเถอะ!

มาทำความรู้จักกับเกมสล็อตออนไลน์จากค่าย PGSLOT กับเกม Rave Party Fever กันเถอะ!

ค่ายเกมที่มีชื่ออย่างมาในปัจจุบัน เป็นค่ายดังที่มีให้บริการในเว็บทั่วๆไป เป็นเกมสล็อตที่มีจุดเด่นในเรื่องของตัวเกมทีมีรูปแบบการเล่นง่าย นำมากจากเกมโทรศัพท์เคลื่อนที่ หรือ เกมที่มีความชื่นชอบในช่วงต่างๆถ้าหากเป็นนักพนันสายสล็อตที่แท้จริงจำเป็นต้องลองเล่นเกมค่ายที่นี้

ค่ายเกมที่มีชื่ออย่างมาในปัจจุบัน เป็นค่ายดังที่มีให้บริการในเว็บทั่วๆไป เป็นเกมสล็อตที่มีจุดเด่นในเรื่องของตัวเกมทีมีรูปแบบการเล่นง่าย นำมากจากเกมโทรศัพท์เคลื่อนที่ หรือ เกมที่มีความชื่นชอบในช่วงต่างๆถ้าหากเป็นนักพนันสายสล็อตที่แท้จริงจำเป็นต้องลองเล่นเกมค่ายที่นี้ ขอขอบคุณมากเว็ปไซต์

ขอขอบคุณมากเว็ปไซต์

ทราบก่อนเล่นสล็อตออนไลน์ทุกครั้ง เลือกเกมแบบไหนทำกำไรได้มากที่สุดจาก

ทราบก่อนเล่นสล็อตออนไลน์ทุกครั้ง เลือกเกมแบบไหนทำกำไรได้มากที่สุดจาก  • อัตราการชำระเงินรางวัล เกมสล็อตออนไลน์ pgslot ในขณะนี้มีอัตราการชำระเงินรางวัลที่แจ่มกระจ่างอยู่แล้ว การเลือกเกม

• อัตราการชำระเงินรางวัล เกมสล็อตออนไลน์ pgslot ในขณะนี้มีอัตราการชำระเงินรางวัลที่แจ่มกระจ่างอยู่แล้ว การเลือกเกม

PUNPRO777 สล็อตเว็บไซต์ตรงที่ตามหา สล็อตเว็บตรงไม่ผ่านเอเย่นต์ ของดีของเด็ดต้อง 777 แค่นั้น!

PUNPRO777 สล็อตเว็บไซต์ตรงที่ตามหา สล็อตเว็บตรงไม่ผ่านเอเย่นต์ ของดีของเด็ดต้อง 777 แค่นั้น! • คลิกปุ่ม ‘สมัครสมาชิก’ ที่หน้าเว็บ

• คลิกปุ่ม ‘สมัครสมาชิก’ ที่หน้าเว็บ ขอขอบคุณมากอ้างอิง

ขอขอบคุณมากอ้างอิง  มองหาปากทางเข้าPG มองหาเรา สล็อต pg เว็บไซต์ตรงไม่ผ่านเอเย่นต์ เว็บไซต์ตรงแท้ 100% พร้อมบริการแล้ว สมัครเลย!

มองหาปากทางเข้าPG มองหาเรา สล็อต pg เว็บไซต์ตรงไม่ผ่านเอเย่นต์ เว็บไซต์ตรงแท้ 100% พร้อมบริการแล้ว สมัครเลย! เทคนิคปราบเกมสล็อตออนไลน์แบบง่ายๆสไตล์ slot ที่ไม่ว่าใครก็สามารถทำได้แน่นอน

เทคนิคปราบเกมสล็อตออนไลน์แบบง่ายๆสไตล์ slot ที่ไม่ว่าใครก็สามารถทำได้แน่นอน • สล็อต pg ทดลองเล่นให้คุ้นชิน การเข้าไปเรียนหรือสังเกตเกมสล็อตเป็นเรื่องจำเป็น แม้กระนั้นถ้าเกิดคุณต้องการรู้ว่าเกมนั้นๆเป็นยังไงล่ะก็ คุณก็จะต้องทดลองเล่นมันไปด้วย ซึ่งถ้าเกิดคุณจะต้องเพิ่มเงินแล้วก็เข้าเล่น มันก็บางทีอาจจะสิ้นเปลืองก็ได้ กว่าคุณจะรู้ดีว่า

• สล็อต pg ทดลองเล่นให้คุ้นชิน การเข้าไปเรียนหรือสังเกตเกมสล็อตเป็นเรื่องจำเป็น แม้กระนั้นถ้าเกิดคุณต้องการรู้ว่าเกมนั้นๆเป็นยังไงล่ะก็ คุณก็จะต้องทดลองเล่นมันไปด้วย ซึ่งถ้าเกิดคุณจะต้องเพิ่มเงินแล้วก็เข้าเล่น มันก็บางทีอาจจะสิ้นเปลืองก็ได้ กว่าคุณจะรู้ดีว่า

คำตอบเดียวสั้นๆที่ผมจะตอบได้เลยคะขอรับว่า เพราะอะไรคนประเทศไทยถึงหันมาสนใจกับการหนังออนไลน์มากกว่าการดูในโรงหนัง นั่นก็คือ เรื่องของราคา ระยะหลังๆนี้ ถ้าเกิดคุณติดตามแวดวงหนัง คุณจะรู้เลยว่า ราคาตั๋วหนังในตอนนี้แพงขึ้นกว่าก่อนหน้ามากๆการดูหนังด้วยงบ 200 ต้นๆแทบจะไม่มีกันแล้วล่ะครับผม ยังไม่รวมค่าน้ำประปาหรือป๊อปคอร์นที่คุณอาจจะอยากซื้อเข้ามาด้วย ของหวานหน้าโรงหนังก็แพงสุดๆในเมื่อเป็นกางแบนี้ หนังออนไลน์จึงตอบโจทย์กว่านั่นเองนะครับ

คำตอบเดียวสั้นๆที่ผมจะตอบได้เลยคะขอรับว่า เพราะอะไรคนประเทศไทยถึงหันมาสนใจกับการหนังออนไลน์มากกว่าการดูในโรงหนัง นั่นก็คือ เรื่องของราคา ระยะหลังๆนี้ ถ้าเกิดคุณติดตามแวดวงหนัง คุณจะรู้เลยว่า ราคาตั๋วหนังในตอนนี้แพงขึ้นกว่าก่อนหน้ามากๆการดูหนังด้วยงบ 200 ต้นๆแทบจะไม่มีกันแล้วล่ะครับผม ยังไม่รวมค่าน้ำประปาหรือป๊อปคอร์นที่คุณอาจจะอยากซื้อเข้ามาด้วย ของหวานหน้าโรงหนังก็แพงสุดๆในเมื่อเป็นกางแบนี้ หนังออนไลน์จึงตอบโจทย์กว่านั่นเองนะครับ 3. หนังญี่ปุ่น / ซีรีส์ญี่ปุ่น ถ้าเกิดย้อนกลับไปสักช่วงปี 2000 กระแสญีปุ่นฟีเวอร์ในบ้านพวกเราในเวลานั้นคือดังระเบิดระเบ้อเลยล่ะนะครับ ถึงแม้ในตอนหลังจะซบเซาลงไปบ้างแล้ว แต่ว่าก็ต้องเห็นด้วยครับผมว่า หนังรวมทั้งซีรีส์ประเทศญี่ปุ่นก็ยังน่าดูอยู่เป็นประจำ ด้วยเค้าเรื่องที่ไม่ซ้ำใคร บทต่างๆพล็อตต่างๆนักแสดงเอ่ย ฉากความเป็นญี่ปุ่นเอย มันน่าสนใจมากขอรับ

3. หนังญี่ปุ่น / ซีรีส์ญี่ปุ่น ถ้าเกิดย้อนกลับไปสักช่วงปี 2000 กระแสญีปุ่นฟีเวอร์ในบ้านพวกเราในเวลานั้นคือดังระเบิดระเบ้อเลยล่ะนะครับ ถึงแม้ในตอนหลังจะซบเซาลงไปบ้างแล้ว แต่ว่าก็ต้องเห็นด้วยครับผมว่า หนังรวมทั้งซีรีส์ประเทศญี่ปุ่นก็ยังน่าดูอยู่เป็นประจำ ด้วยเค้าเรื่องที่ไม่ซ้ำใคร บทต่างๆพล็อตต่างๆนักแสดงเอ่ย ฉากความเป็นญี่ปุ่นเอย มันน่าสนใจมากขอรับ 4. ภาพยนตร์จีน / ซีรีส์จีน เรียกว่ามาแรงเท่ากับฝั่งเกาหลีเลยจ้าขอรับ กับภาพยนตร์จีนและก็ดูหนังซีรีส์จีน หลายคนที่ถูกใจดูหนังต่างกล่าวเป็นเสียงเดียวกันเลยว่า ในปัจจุบัน ภาพยนตร์จีนแล้วก็ซีรีส์จีนไม่ต่างจากประเทศเกาหลีเลยขอรับ มีคุณภาพสูง บทดีเลิศๆเรียกว่าพอดีแบบสุดๆแถมผู้แสดงแบบใหม่ๆก็เก่งกันมากๆด้วย

4. ภาพยนตร์จีน / ซีรีส์จีน เรียกว่ามาแรงเท่ากับฝั่งเกาหลีเลยจ้าขอรับ กับภาพยนตร์จีนและก็ดูหนังซีรีส์จีน หลายคนที่ถูกใจดูหนังต่างกล่าวเป็นเสียงเดียวกันเลยว่า ในปัจจุบัน ภาพยนตร์จีนแล้วก็ซีรีส์จีนไม่ต่างจากประเทศเกาหลีเลยขอรับ มีคุณภาพสูง บทดีเลิศๆเรียกว่าพอดีแบบสุดๆแถมผู้แสดงแบบใหม่ๆก็เก่งกันมากๆด้วย ดูหนังออนไลน์ smart tv ดูหนัง Doomovie-hd.pro 17 มีนาคม 2567 Josephine ดูหนังออนไลน์ หนังออนไลน์เว็บไหนดี Top 61

ดูหนังออนไลน์ smart tv ดูหนัง Doomovie-hd.pro 17 มีนาคม 2567 Josephine ดูหนังออนไลน์ หนังออนไลน์เว็บไหนดี Top 61 Slot สล็อตเว็บไซต์ตรงไม่ผ่านเอเย่นต์ที่มาแรงที่สุดในตอนนี้ ลงทะเบียนแล้วมาทดลองกันได้เลย!

Slot สล็อตเว็บไซต์ตรงไม่ผ่านเอเย่นต์ที่มาแรงที่สุดในตอนนี้ ลงทะเบียนแล้วมาทดลองกันได้เลย! สมัครเป็นสมาชิกแล้วมารับโปรโมชั่นดีๆกันได้เลย กับโปรโมชั่นสมาชิกใหม่ รับโบนัส 50% จาก PG77

สมัครเป็นสมาชิกแล้วมารับโปรโมชั่นดีๆกันได้เลย กับโปรโมชั่นสมาชิกใหม่ รับโบนัส 50% จาก PG77

สล็อต168 ฝากถอนง่าย ทุกระบบ ไม่มีขั้นต่ำ

สล็อต168 ฝากถอนง่าย ทุกระบบ ไม่มีขั้นต่ำ ถ้าหากให้เอ๋ยถึงเว็บ สล็อต168 นี่เป็น สุดยอด อันดับ 1 ของตัวเลือกที่ดี แล้วก็เป็นประโยชน์ อย่างสูงที่สุด เราพร้อมมอบคำตอบดีๆให้กับคุณได้อย่างไม่ต้องสงสัย เป็นต้นว่า การเล่น สล็อต168 ได้นานัปการรูปแบบ เหมาะสม ไปกับการลงทุนพร้อม สร้างความสนุก ตลอด 24 ชั่วโมงเล่น ที่นี่ ด้วยระบบการใช้งาน ที่ดีมี Auto Spin ที่มีความเสถียร เล่นง่าย ไม่มีกระตุก ไม่มีสะดุด ไม่มีเด้งหลุด จากโทรศัพท์เคลื่อนที่ ของคุณ อย่างแน่นอน และยังคงเป็นอีกหนึ่งฟีพบร์ ในด้านการเล่น สล็อตเว็บตรง ที่สร้างความน่าดึงดูดใจ กับการเปิด ให้บริการ หรือการใช้งาน อย่างครบครัน ยืนยัน การสร้างรายได้ หลักแสนได้ไม่ยากด้านในคืนเดียว

ถ้าหากให้เอ๋ยถึงเว็บ สล็อต168 นี่เป็น สุดยอด อันดับ 1 ของตัวเลือกที่ดี แล้วก็เป็นประโยชน์ อย่างสูงที่สุด เราพร้อมมอบคำตอบดีๆให้กับคุณได้อย่างไม่ต้องสงสัย เป็นต้นว่า การเล่น สล็อต168 ได้นานัปการรูปแบบ เหมาะสม ไปกับการลงทุนพร้อม สร้างความสนุก ตลอด 24 ชั่วโมงเล่น ที่นี่ ด้วยระบบการใช้งาน ที่ดีมี Auto Spin ที่มีความเสถียร เล่นง่าย ไม่มีกระตุก ไม่มีสะดุด ไม่มีเด้งหลุด จากโทรศัพท์เคลื่อนที่ ของคุณ อย่างแน่นอน และยังคงเป็นอีกหนึ่งฟีพบร์ ในด้านการเล่น สล็อตเว็บตรง ที่สร้างความน่าดึงดูดใจ กับการเปิด ให้บริการ หรือการใช้งาน อย่างครบครัน ยืนยัน การสร้างรายได้ หลักแสนได้ไม่ยากด้านในคืนเดียว

HYPERX รับทำเว็บพนัน เต็มต้นแบบ ทำความรู้จักกับพวกเราแบบหมดเปลือก เปิดเว็บพนันแบบง่ายๆได้เลย!

HYPERX รับทำเว็บพนัน เต็มต้นแบบ ทำความรู้จักกับพวกเราแบบหมดเปลือก เปิดเว็บพนันแบบง่ายๆได้เลย! แม้คุณเป็นนักธุรกิจไม่ว่าจะทำธุรกิจ รับทำเว็บพนัน รูปแบบใด คุณจะทราบกันดีอยู่แล้วเลยขอรับว่า การตลาดนั้นสำคัญมากขนาดไหน การทำธุรกิจเปิดเว็บไซต์พนันก็ไม่ต่างกันเลยครับผม ด้วยเหตุว่าในขณะนี้ เว็บพนันออนไลน์มีมากกว่า 1,000 เว็บเข้าไปแล้ว การ hyperxtech แบบเดิมๆที่เปิดให้บริการเกมแต่เพียงอย่างใดไม่พออีกต่อไป ทำให้เจ้าของเว็บต้องพยายามลงทุนกับแนวทางการทำการตลาดเพื่อให้เว็บไซต์เป็นที่รู้จักและก็ที่พอใจสำหรับเหล่านักเดิมพันด้วย ซึ่งฟังก์ชันเสริมการตลาดของเรา HYPERX ก็ดีไซน์มาเพื่อคุณสามารถเลือกได้เลยว่า จะใช้ฟังก์ชันใดสำหรับในการเรียกลูกค้าเข้ามา ซึ่งพวกเรารับทำเว็บพนันมีให้คุณเลือกเยอะมาก ดังต่อไปนี้

แม้คุณเป็นนักธุรกิจไม่ว่าจะทำธุรกิจ รับทำเว็บพนัน รูปแบบใด คุณจะทราบกันดีอยู่แล้วเลยขอรับว่า การตลาดนั้นสำคัญมากขนาดไหน การทำธุรกิจเปิดเว็บไซต์พนันก็ไม่ต่างกันเลยครับผม ด้วยเหตุว่าในขณะนี้ เว็บพนันออนไลน์มีมากกว่า 1,000 เว็บเข้าไปแล้ว การ hyperxtech แบบเดิมๆที่เปิดให้บริการเกมแต่เพียงอย่างใดไม่พออีกต่อไป ทำให้เจ้าของเว็บต้องพยายามลงทุนกับแนวทางการทำการตลาดเพื่อให้เว็บไซต์เป็นที่รู้จักและก็ที่พอใจสำหรับเหล่านักเดิมพันด้วย ซึ่งฟังก์ชันเสริมการตลาดของเรา HYPERX ก็ดีไซน์มาเพื่อคุณสามารถเลือกได้เลยว่า จะใช้ฟังก์ชันใดสำหรับในการเรียกลูกค้าเข้ามา ซึ่งพวกเรารับทำเว็บพนันมีให้คุณเลือกเยอะมาก ดังต่อไปนี้

ชี้แนะสุดยอดเกม slot มีชื่อเสียงแห่งปีจากค่าย 1xbet

ชี้แนะสุดยอดเกม slot มีชื่อเสียงแห่งปีจากค่าย 1xbet • Fortune ox: โคโดด ยอดเยี่ยมเกมตำนานอีกเกม เป็นเกมแนวเดียวกันกับเสือโยนซองอั่งเปาเลยค่ะ ถึงจะมีอัตราการจ่ายที่ถูกกว่าเสือหน่อย แต่ว่าเกมนี้มีไลน์การจ่ายที่มากกว่าเสือหลายไลน์มาก แถมการเข้าฟรีเกม หรือวัวโดดก็มากันรัวๆไม่ได้ต่างอะไรจากเจ้าเสือเลยจ๊าจะบอกให้ ไม่มีคำว่าธรรมดาในสารบบของเขาจริง สล็อต

• Fortune ox: โคโดด ยอดเยี่ยมเกมตำนานอีกเกม เป็นเกมแนวเดียวกันกับเสือโยนซองอั่งเปาเลยค่ะ ถึงจะมีอัตราการจ่ายที่ถูกกว่าเสือหน่อย แต่ว่าเกมนี้มีไลน์การจ่ายที่มากกว่าเสือหลายไลน์มาก แถมการเข้าฟรีเกม หรือวัวโดดก็มากันรัวๆไม่ได้ต่างอะไรจากเจ้าเสือเลยจ๊าจะบอกให้ ไม่มีคำว่าธรรมดาในสารบบของเขาจริง สล็อต

ขอขอบพระคุณby

ขอขอบพระคุณby

2. โปรโมชั่นสำหรับสมาชิกใหม่เราจัดเต็มให้เลยจ๊ะ สามารถรับสิทธิ์รับเครดิตฟรี 100% แจกกันไปเลยง่ายๆแบบนี้นี่แหละ เนื่องจากว่า บาคาร่า168 จากเว็บ sexyauto168 ของเราทุนครึ้มอยู่แล้ว เล่นได้ก็เอาไป ไม่มีกั๊ก!

2. โปรโมชั่นสำหรับสมาชิกใหม่เราจัดเต็มให้เลยจ๊ะ สามารถรับสิทธิ์รับเครดิตฟรี 100% แจกกันไปเลยง่ายๆแบบนี้นี่แหละ เนื่องจากว่า บาคาร่า168 จากเว็บ sexyauto168 ของเราทุนครึ้มอยู่แล้ว เล่นได้ก็เอาไป ไม่มีกั๊ก! 3. โปรโมชั่นพิเศษ ถ้าหากทุกคนเลือกฝากแบบไม่รับโบนัสเพิ่มอีก ลูกค้าทุกคนจะสามารถรับ Cash back ได้ สูงสุดไม่มีจำกัด สุดจัดสุดจริง สุดกว่านี้ไม่มีอีกแล้ว จะพลาดได้อย่างไร!

3. โปรโมชั่นพิเศษ ถ้าหากทุกคนเลือกฝากแบบไม่รับโบนัสเพิ่มอีก ลูกค้าทุกคนจะสามารถรับ Cash back ได้ สูงสุดไม่มีจำกัด สุดจัดสุดจริง สุดกว่านี้ไม่มีอีกแล้ว จะพลาดได้อย่างไร!